История развития мировой экономики показывает, что финансовые и хозяйственные кризисы наступают почти всегда внезапно, застигая врасплох правительства, домохозяйства, малый и крупный бизнес. Еще вчера, казалось бы, процветающая экономика вдруг начинает рассыпаться на глазах, подобно карточному домику или костяшкам домино, поставленных каскадом. Еще недавно хорошо раскупаемые товары и услуги вдруг перестают пользоваться спросом, население и предприятия начинают радикально менять модели поведения и потребления, банки резко ограничивают кредитование, недвижимость дешевеет, рынки схлопываются, растет безработица.

История развития мировой экономики показывает, что финансовые и хозяйственные кризисы наступают почти всегда внезапно, застигая врасплох правительства, домохозяйства, малый и крупный бизнес. Еще вчера, казалось бы, процветающая экономика вдруг начинает рассыпаться на глазах, подобно карточному домику или костяшкам домино, поставленных каскадом. Еще недавно хорошо раскупаемые товары и услуги вдруг перестают пользоваться спросом, население и предприятия начинают радикально менять модели поведения и потребления, банки резко ограничивают кредитование, недвижимость дешевеет, рынки схлопываются, растет безработица.

Конечно, экономические кризисы, связанные с неурожаями, эпидемиями или войнами были всегда. Но они имели всем понятные причины, устраняя которые, можно было добиться восстановления хозяйственной системы.

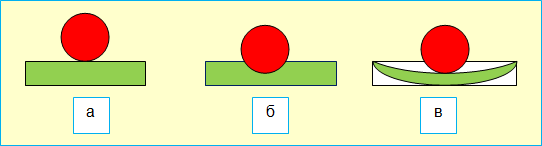

Однако, начиная с начала XIX в., экономика в промышленно развитых странах усложнилась, научно-техническая революция существенно повысила производительность труда и активизировала международную торговлю, обеспечила массовое производство и существенное развитие кредитно-финансовых рынков. Сбои в экономике стали еще более болезненными и масштабными. Появились проблемы, о которых раньше никто не слышал – так называемые кризисы перепроизводства (см. рис.1).

Рис.1. Условный водораздел в градации экономических кризисов старого и нового времени.

Так, экономические кризисы 1825 г. в Англии, в 1836 г. в Англии и США, в 1841 г. в США стали мощными потрясениями для хозяйственных систем этих стран. А кризисы 1847 и 1857 гг. охватили целые группы стран и приняли международный характер.

Разрушительное действие кризисов стало не только сигналом каких-то серьезных поломок в рыночной системе и хозяйственных отношениях, но и импульсом к активным исследованиям этого нового экономического феномена. Лучшие представители научной мысли стали разрабатывать различные концепции и подходы к теории кризисов, выдвигать гипотезы происхождения и развития кризисов, а также способы минимизации разрушительных последствий этих тяжелых переходных состояний. Забегая вперед, отметим, что полностью решить данную проблему не удалось и поныне, красноречивым подтверждением чему является мощный мировой финансово-экономический кризис 2008-2010 гг.

Главными, по проблематике экономических кризисов, как прежде, так и сейчас, остаются следующие вопросы:

а) что вызывает кризисные явления, каковы причины кризисов?

б) можно ли заранее предсказать приближение кризиса?

в) как с наименьшими потерями преодолеть кризис?

Для того чтобы ответить на поставленные вопросы, экономистам из разных стран пришлось пересматривать многие прошлые представления о функционировании хозяйственных систем, разрабатывать теории макроэкономического равновесия, стационарных и переходных состояний, нащупывать новые причинно-следственные связи между экономическими, технологическими и социальными феноменами.

Вначале обратимся к становлению теории экономического равновесия. Определенной основой для анализа сбоев в макроэкономических системах послужила категория равновесия. Ее появление в исследованиях экономистов вполне логично и объяснимо, так как в жизни мы сталкиваемся с равновесием и случаями нарушения равновесия достаточно часто. Ребенок, играя с шариками, замечает, что на плоском столе шарики находятся в равновесии, если на них не действует внешняя сила. Стоит немного толкнуть стол или наклонить его, шарики теряют статическое равновесие и приходят в движение. Равновесие будет устойчивым тогда, когда шарик находится в лунке или в пределах вогнутой поверхности (см. рис.2).

Рис.2. Различные типы статического равновесия тела: а) неустойчивое; б) устойчивое; в) относительно устойчивое.

С точки зрения иллюстрации равновесия наши примеры показательны, но для моделирования хозяйственных систем непригодны, так как экономические процессы – это динамика, движение, а не статика, покой. Поэтому экономисты стали переходить к рассмотрению систем динамического равновесия. Их также в повседневной жизни достаточно – юла, которую раскрутил ребенок, или велосипед, на котором едет юноша – это тоже равновесные системы. Но стоит им остановится, как они тут же теряют равновесие.

Экономистами было замечено, что хозяйственная система, в которой процессы производства, обмена и потребления относительно постоянны, тоже находятся в равновесном состоянии. Правда, здесь мы наблюдаем довольно жаркие дискуссии по поводу периода равновесия. Так, день для Д.Х.Робертсона – период слишком краткий, чтобы успеть распорядиться полученным доходом, неделя Дж.Хикса – период, в течение которого можно пренебречь изменениями цен,[i] «долгосрочный период» Дж.Кейнса – время, «в течение которого мы все умрем».

Проблема пластичности и отсутствия четкого водораздела между краткосрочным и долгосрочным периодом сохраняется и поныне, трансформируясь подчас в философскую, – что значит «долго» или «кратко» в отношении временных отрезков, «много» или «мало» в отношении количества и т.д. Вполне возможно, что экономику можно рассматривать и как систему, находящуюся в постоянно поддерживаемом переходном состоянии с произвольно выбранной точкой отсчета. Одной из интересных теорий в этом плане является концепция надувания финансовых или ценовых пузырей. Но о ней мы поговорим несколько позднее.

Экономические циклы и объяснения кризисов

В основе всякой науки лежат определенные исходные принципы и закономерности, которые ученые пытаются обнаружить. Иногда эти законы и причинно-следственные связи не удается обнаружить столетиями, но после выяснения строения тех или иных систем, установления законов, которым они подчиняются, все кажется очевидным, и мы с улыбкой и легким недоумением думаем – почему на открытие этого явления ушло так много времени?

Так, веками человечеством использовалась геоцентрическая (птолемеева) концепция строения Вселенной; целые тысячелетия люди не знали о большом и малом круге кровообращения; не догадывались о периодичности свойств химических элементов, открытых Д.И.Менделеевым. Экономисты нового времени пытались постичь сущность категорий «стоимость», «ценность» и «полезность», полагая, что надо выделить первоосновы производства, распределения и обмена, основываясь на простейших хозяйственных системах – например, на «экономике Робинзона».

Однако простые модели и схемы не могли объяснить экономических кризисов, принимавших в XIX веке все более угрожающие размеры и вовлекая в свою орбиту сразу многие страны. Практика поставила перед учеными-экономистами новые большие задачи, которые стали решаться на базе самых разнообразных подходов. Рассмотрим основные из них.

Гелиоэкономическая модель. Известный английский экономист У.С.Джевонс (1835-1882), который был необычайно разносторонним и талантливым человеком, изучавшим многие науки – в том числе метеорологию, химию, статистику – выдвинул очень интересную теорию экономических циклов, появление которых он увязывал с изменениями солнечной активности. Джевонс заметил, что кризисы в экономике не имеют четких временных рамок и могут варьироваться в широких пределах от 5-6 до 10-15 лет. Исходя из того, что периоды солнечной активности также имеют некоторый разброс в 7-15 лет[ii], он предположил, что наше светило оказывает соответствующее влияние на погоду и сельское хозяйство, на урожайность большинства культур. Колебания урожайности оказывают влияние на цены, а также настроения людей. Периоды чрезмерного оптимизма сменяются фазами страхов и паники, что и является фундаментальной предпосылкой для разворачивания кризиса.

Следует отметить, что эту теорию поддерживал и развивал русский ученый А.Л.Чижевский (1897-1964), человек огромного таланта и энциклопедических знаний. Он закончил коммерческий и археологический институты, писал стихи, картины, ставил научные опыты. В своей диссертации «Исследование периодичности всемирно-исторического процесса» (1918) и вышедшей позже работе «Физические факторы исторического процесса» (1924) Чижевский на основании собранных данных, таблиц и цифр показывает, как солнечная активность и расположение планет (он очень уважительно относился к астрологии) влияют на войны, революции и общественные настроения.

Монетарная модель. Колебания делового цикла и экономические кризисы сторонники монетарной модели объясняют денежными факторами. Первым увязал колебания экономического роста с запасами золота английский экономист Дж.Китчин. По его мнению, короткие циклы в 3,5-4 года возникают в хозяйственной системе тогда, когда движение капиталов и запасов золота в стране начинают в значительной степени меняться.

Китчин установил определенную 40-месячную закономерность в колебаниях финансовых показателей Великобритании и США и решил, что данный цикл (названный впоследствии его именем) связан с движением капитала. Так как в основе денежного обращения указанных стран лежал золотой стандарт, то количество денег в обращении было тесно связано с запасами золота в Центральном банке.

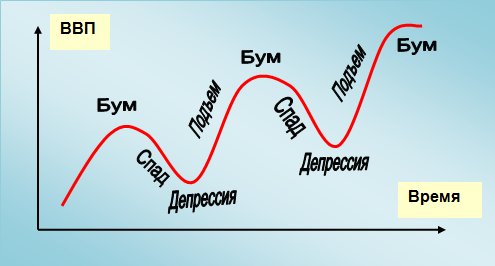

Если золотых авуаров в стране было достаточно, то и деньги были дешевыми, а ставка банковского процента низкой. Предприниматели охотно брали кредиты на расширение бизнеса. В результате с некоторым лагом росла занятость и загрузка оборудования, выпускалось больше товаров. В какой-то момент времени проявлялось перепроизводство товаров, спрос падал. Снижались цены, у субъектов экономики росла неуверенность в завтрашнем дне. Золото тезаврировалось и придерживалось до лучших времен. Наступала фаза депрессии (см. рис.3).

Рис.3. Цикличность развития экономики.

Подешевевшие в стране товары начинали лучше продаваться на экспорт, улучшался торговый баланс, в страну притекало золото извне. Начиналась фаза подъема. Ситуация улучшалась, домохозяйства и фирмы начинали больше тратить денег из своих сбережений. Подъем экономики ускорялся и перерастал в бум. Далее цикл повторялся.

Сторонником данной концепции в ее модифицированном варианте был и М.Фридмен. Он объяснял возникновение экономических кризисов неправильной денежной политикой монетарных властей. Исследовав предысторию развития экономических кризисов в XIX и ХХ вв., Фридмен показал, что денежная масса, находившаяся в обращении, не соответствовала реальным потребностям хозяйственной системы. В связи с этим рыночная экономика сама себя не регулировала и происходил экономический спад.

Инвестиционная модель. Свою теорию пульсаций делового цикла с периодом в 7-11 лет выдвинул французский врач и экономист К.Жугляр (1819-1905). Как видим, медики из Франции, продолжая традицию придворного врача и главного физиократа Франсуа Кенэ, по-прежнему обогащают экономическую науку.

Смысл объяснений Жугляром кризисов сводится к инвестиционной составляющей экономических процессов. От принятия решения об инвестировании до создания нового бизнеса дистанция довольно большого размера, – считает Жугляр. К этому периоду времени следует также приплюсовать фазу выхода на проектную мощность вновь созданного предприятия.

Таким образом, вырисовывается следующий алгоритм. На определенном этапе экономического цикла предприниматели и люди, желающие ими стать, начинают проявлять экономическую активность, полагая, что именно сейчас для этого настал благоприятный момент. Воспользовавшись банковским кредитом, экономические субъекты расширяют существующее производство или строя новые мощности. Так как координации в принятии решений между ними нет, а плановое начало в рыночной экономике отсутствует, то избыточные инвестиции в какие-либо отрасли экономики приводят к излишнему производству продукции. Возникает дисбаланс, спрос быстро падает. Вновь произведенную продукцию сбывать некому, у предпринимателей резко снижаются прибыли, растет доля убыточных предприятий. Взятые у банков кредиты погашать нечем. Вместе с банкротством предприятий становятся неплатежеспособными и коммерческие банки, которые теряют как собственный капитал, так и средства клиентов. Кризис распространяется на торговлю и зарубежных партнеров. Круг замыкается, и экономический цикл вновь воспроизводится на новом уровне.

Демографические и инфраструктурные модели. Основной моделью данного вида принято считать построение С.Кузнеца (1901-1985). Циклы или ритмы Кузнеца имеют период в 15-25 лет. Столь большая продолжительность данных циклов объясняется протяженными во времени процессами переселения народов и строительства инфраструктуры для переселенцев.

Демографические циклы увязываются Кузнецом с миграционными процессами и перемещениями больших масс людей в места с лучшей экономической конъюнктурой. Эта тема близка Кузнецу, так как сам он родился на территории Российской империи и в 1922 г. эмигрировал в США.

Обустройство переселенцев занимает довольно продолжительное время, так как для нормального проживания им требуется жилье, обстановка, рабочее место. Формируется новый строительный цикл. Таким образом, волны миграции, притока и оттока рабочей силы, связываются с ожиданиями людей.

Кроме того, некоторые экономисты считают, что циклы длинные накладываются на циклы средние и короткие. Исследованиями было выявлено, что цикличность и кризисы проявляются с разными временными интервалами по так называемой трехцикличной схеме, когда общие колебания определяются тремя циклами разной продолжительности. Продолжительные колебательные процессы в 55 лет были названы длинными волнами Н.Кондратьева, накладывались на циклы Жугляра и Китчина. Складывающиеся гармоники взаимодействуют друг с другом, формируя общий циклический процесс.

Биржевая модель. Некоторые экономисты объясняют периодически возникавшие экономические кризисы негативными ожиданиями субъектов хозяйственной системы, которые связаны, в первую очередь, с рынком ценных бумаг и фондовой биржей. Когда эти ожидания завышены, акции промышленных корпораций переоценены. Как только у держателей ценных бумаг возникают сомнения в надежности и целесообразности данных инвестиций, они начинают сбрасывать (распродавать) принадлежащие им бумаги. Процесс закрытия позиций на бирже приобретает лавинообразный характер, нарушается сбалансированность сферы обращения и производства, возникает кризис.

Именно по такому сценарию протекал самый мощный кризис ХХ столетия – 1929-1933 гг. 29 октября 1929 г. на Нью-Йоркской фондовой бирже началась паника, все участники торгов стремились продать ценные бумаги; покупателей практически не было. В результате ценные бумаги обесценились, владельцы этих бумаг (среди которых было много коммерческих банков) были разорены. Их банкротства повлекли за собой волну взаимных неплатежей; банкротства распространились на другие компании. Кризис принял мировой характер.

Не прекращаются экономические кризисы и в настоящее время. Наиболее серьезным по своим политическим, экономическим и социальным последствиям стал для России кризис 1998 г. Начало кризиса было положено на азиатских рынках – в Южной Корее, в Малайзии и Сингапуре. Иностранные держатели ценных бумаг эмитентов этих стран стали спешно продавать их из-за потери доверия. Россия, как развивающийся рынок, также попала в перечень стран с неустойчивой экономикой, что повлекло за собой сброс инвесторами государственных ценных бумаг – ГКО на сумму в 20-25 млрд. долл. В результате произошла глубокая девальвация рубля (рубль обесценился в 4 раза), значительно повысилась безработица, пострадал мелкий и средний бизнес, снизился жизненный уровень большинства граждан России.

Первый мировой финансово-экономический кризис XXI в., разразившийся в 2008-2010 гг., пока, на наш взгляд, завершился не полностью и может протекать по сценарию двойного дна с последующей затяжной рецессией. На его отдельных особенностях мы остановимся ниже.

[i] См.: Блауг М. Экономическая мысль в ретроспективе. – М.: «Дело Лтд», 1994. – С.346.

[ii] К тому времени немецким астрономом Швабе было установлено, что увеличение пятен наблюдается с цикличностью в 7-11 лет. Такая цикличность, как показала практика, наблюдалась для многих явлений – в активизации размножения саранчи, в чередовании засушливых и переувлажненных периодов, в возникновении эпидемий чумы. Таким образом, Джевонс увязывал циклическое развитие экономических кризисов с природными явлениями, которые вели, например, к неурожаю, что, в свою очередь, приводило к разбалансированности экономики и возникновению кризиса.